【摘要】 金融壹账通此次计划共计发行3600万股美国存托股票(ADS),拟定的发行区间为每股12至14美元,以此上限计算,金融壹账通的最高募资金额约为5亿美元。摩根士丹利、高盛、摩

金融壹账通此次计划共计发行3600万股美国存托股票(ADS),拟定的发行区间为每股12至14美元,以此上限计算,金融壹账通的最高募资金额约为5亿美元。摩根士丹利、高盛、摩根大通和平安证券(香港)将担任本次发行的联席主承销商,并享有至多不超过540万股ADS的超额配售权。

招股书显示,金融壹账通是面向金融机构的商业科技云服务平台,主要通过将专业的金融知识服务和技术相结合,为金融机构提供商业应用和技术支持的服务,使得客户实现数字化转型,从而达成增加收入,管理风险,提高效率,提升服务质量并降低成本的目标。

利用与平安集团的紧密合作伙伴关系,金融壹账通在金融行业的人工智能、大数据和区块链等领域均有领先的科技实力。截至2019年9月30日,国内专利申请累计2850项,国外专利申请542项,并获得23项国际技术大奖。

截至2019年9月30日,金融壹账通拥有超3700家机构客户,并已覆盖中国所有主流银行(包括6家国有银行和12家股份制银行)、99%的城商行和46%的保险公司。招股书援引奥纬咨询的数据称,按客户数量计算,其是中国最大的面相金融机构的商业科技云服务平台。

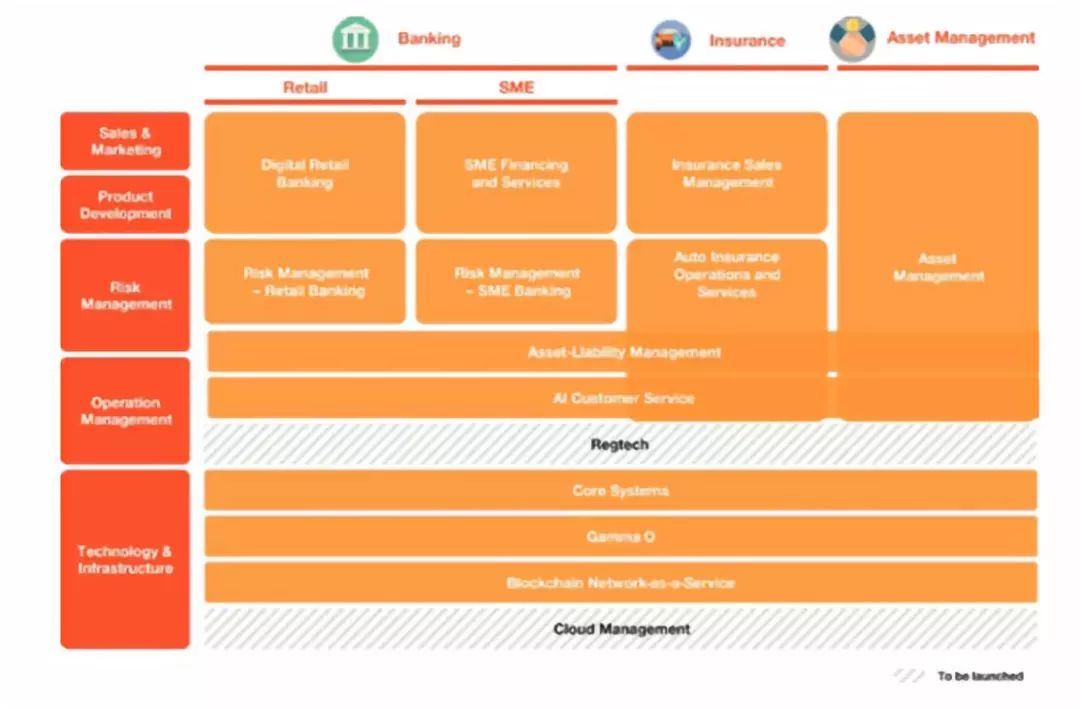

目前, 金融壹账通平台提供超过50种的云原生产品,以满足客户的不同需求;同时平台的12种解决方案覆盖了银行、保险、投资等金融服务行业的多个垂直领域,以及从营销获客、风险管理和客户服务的全流程服务,和从数据管理、智慧经营、到云平台的全体系底层技术服务。

自2015年12月成立以来,金融壹账通已支持中国金融机构为其最终客户提供了1.8万亿元(0.3万亿美元)的交易服务。2019年前三季度,平台每天协助进行13.5万次反欺诈检查,420万信用风险评估以及大约1.3万项汽车保险索赔的处理。

此外,金融壹账通自2018年起已着手出海业务,在香港、新加坡和印度尼西亚设有子公司,包括为香港金管局搭建了eTradeConnect区块链贸易联动平台,为13家主流银行提供服务;也与SBI集团成立了合资企业,为日本金融机构提供服务。

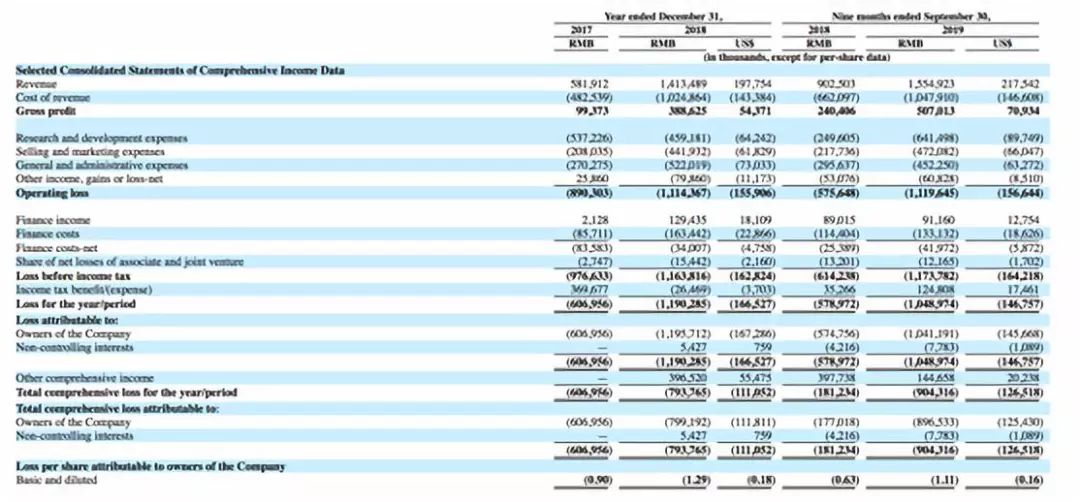

2017和2018年,金融壹账通的营业收入分别为5.82亿元人民币和14.13亿元人民币,同比增长142.9%;截至2019年9月30日,其营收为15.55亿元人民币,较2018年同期增长72.2%。此外,金融壹账通在2017年、2018年和截至2019年9月30日的9个月内的净亏损分别为6.07亿元、11.903亿元和人民币10.490亿元人民币。

值得注意的是,招股书亦特别披露了金融壹账通和平安集团之间的关系,其中提到双方已签订一份战略合作协议,该协议延长至IPO完成后的10年,前提是平安集团继续持有或实际持有至少30%的股份,目前平安集团是金融壹账通最重要的客户和供应商,也是主要股东。

具体而言,金融壹账通于2017年,2018年和截至2019年9月30日的9个月内,从平安集团获得的收入分别为2.357亿元人民币, 5.276亿元人民币和6.773亿元人民币,分别占同期总营收的40.5% 、37.3%和43.6%。

在2017年,2018年和截至2019年9月30日的9个月中,金融壹账通又分别从平安集团购买了3.581亿元、6.758亿元和3.915亿元的产品和服务,分别占壹账通同期经营成本和营业费用的23.9%,27.6%和15.0%。

除平安集团外,陆金所是另一家在过去三个财年贡献超过10%收入占比的重要客户。

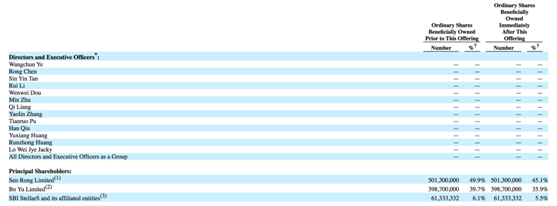

IPO前,Sen Rong Limited持有金融壹账通49.9%的股份,而平安集团则通过Bo Yu Limited持股39.7%,SBI及其相关实益持股6.1%;IPO后,Sen Rong Limited、平安集团和SBI及其相关实益的持股比例将分别为45.1%、35.9%和5.5%。

金融壹账通表示,此次募集所得资金将主要用于四个方面,一是增强平台技术能力;二是用于拓展海外业务和战略投资;三是提高品牌效益及用于销售和营销;四是一般公司用途。