【摘要】 首份百亿级基金经理四季报出炉!十大重仓股曝光 进一步聚焦新能源上游

公募基金2021年四季报披露已拉开大幕。继中银基金、安信基金之后,1月15日,国投瑞银基金披露旗下部分基金四季报。值得注意的是,旗下专注新能源领域投资的基金经理施成管理的4只基金全部披露了四季报,而这也是首位披露四季报的百亿级基金经理。

持续高仓位,四季度聚焦新能源上游

作为一名新锐基金经理,施成自2019年3月起先后担任国投瑞银先进制造、国投瑞银新能源A、国投瑞银进宝、国投瑞银产业趋势A的基金经理,主要聚焦于新能源、制造业和TMT等领域投资。2021年二季度起,随着新能源的火爆行情,施成管理的基金净值一路走高,曾一度创造三只2021年之前成立的基金全数年内单位净值翻倍的佳绩。不过,此后随着锂电板块的回调,这三只基金净值也出现下滑,年内收益都约为60%左右。

截至2021年四季度末,施成管理的四只基金合计规模达211.66亿元。这四只基金股票仓位均超过90%,且集中度相对较高,主要投向新能源赛道,包括新能源、新材料、先进制造等领域。而单从四季度来看,其投资方向更加聚焦于新能源上游。

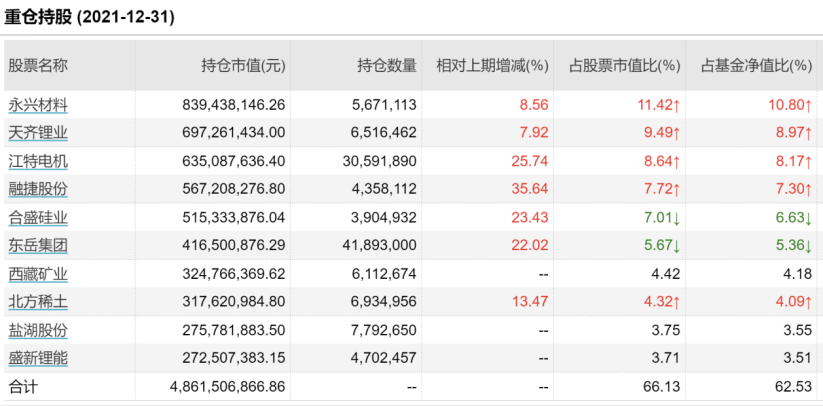

重仓股方面,上述四只基金十大重仓股基本一致。以施成在管规模最大的国投瑞银新能源为例,该基金前十大重仓股四季度较三季度相比变换三只:联泓新科、新安股份、晶瑞电材淡出前十大重仓股,西藏矿业、盐湖股份、盛新锂能跻身前十大重仓股,分列第七、九、十大重仓股。另外,其前十大重仓股占基金资产净值比例四季度末时合计为62.56%,与三季度末时的53.63%相比,持仓集中度进一步提升。

在四季报中,施成对2021年三季度的限电做出了详尽分析,他认为,限电对于实体经济和资本市场,都产生了一些扰动,在限电逐步缓解后,我们可以从后视镜重新分析和评估这一事件带来的深远影响。“从能源的供给角度,结合政策,我们认为碳中和的实现是长期的目标和任务,并不会一蹴而就,未来不会通过‘运动式’来实现减碳。因此整个能源的供应会更加有序,新能源的发展也会更加从容,通过可持续发展来实现碳中和。”

开年遇回撤,新能源赛道投资怎么看?

2022年开年以来,新能源赛道出现大幅回撤,相关基金业绩承压,施成管理的四只基金年内跌幅均已超12%。不过,施成依然持续看好新兴产业,且更为关注上游环节。

施成在四季报中表示,新兴产业企业的盈利能力不断提升,目前的盈利持续向上游转移,中下游其他环节的盈利在被压缩。预计未来一年,甚至更长的时间,都会呈现这一状态。直到最后的瓶颈环节解除后,产业链的高附加值会向下游或终端应用转移。

具体行业来看,设备制造业方面,随着新兴产业的快速增长,光伏、锂电、半导体等产能扩张都在持续进行。施成表示,潜在需求方面并没有问题。但对于整体的工业增速方面,总量中期来看都会受到电力“紧平衡”的制约。因此目前我们主要是继续观察后续变化,以及更加集中投向和新兴产业相关的制造业领域。

目前,对于新能源赛道的投资,基金经理的观点出现了一定分歧。

景顺长城基金杨锐文持谨慎乐观态度。他指出,过热的市场对产业的发展是不利的,中上游材料的价格过度上涨已经带来了很多的新进入者,各路资本开始围堵国内外的锂矿,化工巨头也纷纷宣布进军电动车材料领域。他认为,2021年的电动化是全面性beta行情,但是,到2022年电动化将会出现明显的分化,更需要寻找alpha的机会。

长城基金则表示,新能源板块的中长期趋势非常明确,一方面短期调整带来的缺口会成为很好的参与时机,另一方面当前板块内部已经出现分化,应当更加聚焦于产业链环节和个股基本面的变化与空间。

而对于新能源板块近期的下跌,信达澳银基金冯明远认为,从三、五年甚至更长的一个维度,在我们国家碳中和的政策框架之下,整个风光储能这一块,新能源板块的发展前景非常的明确的。因为产业是一个长期的维度,资本市场股价每天都在波动,短期的波动其实挺正常的,“有时候小狗它走得远还会走回来,然后可能它慢慢又会走远。”